昨日にひきつづき、世界経済の背景を自分なりに分析します。

目次

米国のリセッションが近いというのは本当か?

経済ニュースを見ているとコメンテーターの方が、米国の長短金利差(10年国債と2年国債の金利差)が逆転すると約1年後にリセッション(景気後退)になる・・・などと話されているのを聞きます。

昨年2018年は米国5年国債と3年国債の金利が逆転したということで、「景気後退間近なのでは?」と一時ニュースにも取り上げられていました。

本当にリセッションが近づいているのでしょうか。

私の見解

私の見解は、リセッションはまだまだ先なのでは?です。

スマートフォンによって支えられてきた

この10年に及ぶ長い景気上昇をけん引してきた主役は、GAFAをはじめとする米国のIT企業であると思います。特にスマートフォンの販売台数の上昇と比例して各社の株価は上昇してきたと思います。自動車産業や家電産業の裾野に多くの部品メーカーがあるように、スマートフォンにも多くの部品メーカーが裾野に広がっており、スマートフォン市場の拡大が景気を支えてきたと感じています。

スマートフォンは現在世界で年間14億台以上が出荷されているそうですが、ここにきてiPhoneの出荷台数が伸び悩むなど、景気への悪影響が懸念されているようです。

米国企業はやってくれる

しかしながら、米国の優良企業の多くはスマートフォンの販売台数が伸び悩んでいくことなど百も承知しており、既に自動運転、AI、IoT・・・という新分野へチャレンジを開始しており、次の技術革新が私たちの生活を大きく変えてくれるのは間近の状況です。(個人的には自動運転の車に乗ってみることが一番の楽しみです。)

また通信技術でも「5G」という新しい規格が登場しています。米国では既に昨年通信最大手のVerizonが一部の地域でサービスをスタートしているとか。通信規格が変わればスマートフォンもおのずと買い替え需要が発生すると思われます。(ただしスマートフォンは人々の手に一通り行きわたり、成熟期を迎えているため、大きな市場拡大を見込むことは難しいと思いますが・・・。)

米国企業はきっとまたやってくれると思います。

利上げペースが緩やかなのもプラス材料

また違った見方として、米国FRBの利上げペースが過去の利上げペースに比べてとても緩やかであることも景気に対してはプラスだと考えます。

100年に一度と呼ばれた「リーマンショック」によって得られた教訓により、各国中央銀行はとても慎重に金融政策を決定しており、安心感があるように思います。

ボライタルな相場ながらも景気は上向き

以上のような状況を踏まえると、トランプ大統領の動きに一喜一憂するボライタルな相場でありながらも、米国経済は引き続き拡大していくというのがメインシナリオなのではないでしょうか。

もちろん一時的な過剰在庫などによる設備投資の後ろ倒しなど、多少の景気の波はあると思いますが、自動運転、AI、IoT・・・と次々に技術革新が行われていく中では市場拡大の勢いを止めるほどの後退リスクは少ないように思えます。

恐れるのはリーマンショックのような金融危機です。「金融危機10年サイクル説」などもあるそうですが・・・。こればかりは何があるか分かりませんね。ただ「100年に1度」と呼ばれた危機と同じクラスの危機が10年ほどで来てしまったら、それはどうなの・・・?という気がしますが。(ちょっと楽観的すぎますかね。)

日本は・・・。

さて最後に日本市場についてですが、正直なところ私はかなり悲観的に見ています。個別の企業で見れば日本にも優れた会社はいくつもあると思いますが、市場全体として考えると「成長産業」と呼べるものが見当たらないのではないでしょうか。

少子高齢化により生産年齢人口が減少し、政府が力をいま入れているのは「観光産業」。外国人の力を借りなければ国を支える事すら難しくなってきているように思います。つまりは国力が無い・・・ということです。

中央銀行の政策について言えば、FRB・ECBが金融引き締めに動き始め出口を模索している中で、日本銀行は未だに出口戦略を描けないように見えます。株価連動のETFを購入して株価を支えている状況も不気味です。

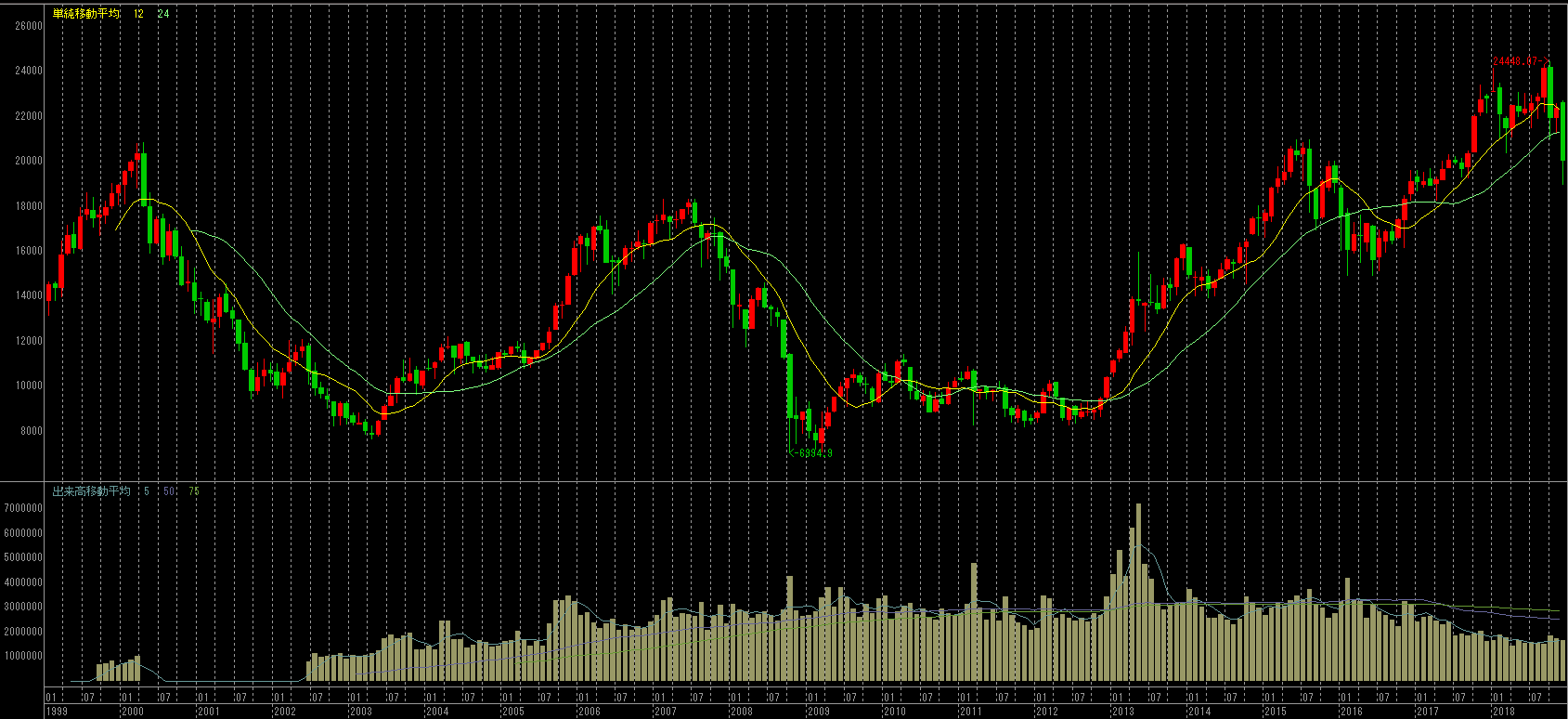

上図は過去20年の日経平均株価の月足チャートです。ここ5年ほどは右肩上がりのチャートですが、20年で見ると・・・。

私は「長期投資は米国市場」、「中短期投資は日本市場」と明確に分けて運用することにしています。

日本市場からは何かあった時にすぐに撤退できるように・・・。