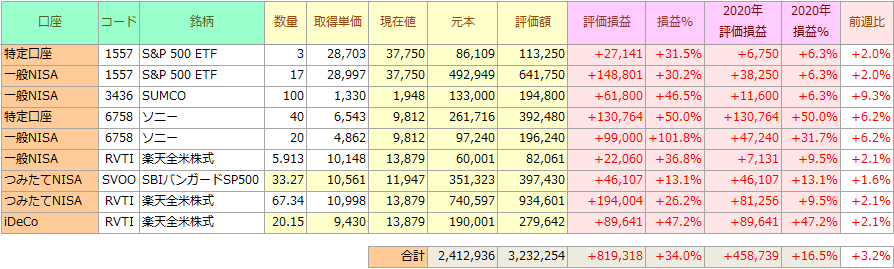

2020年11月第4週(2020年48週)終了時点のポートフォリオです。

ポートフォリオ

今週も上昇。現在公開範囲の保有銘柄について2020年損益は全てプラスとなりました。流石にちょっと出来すぎですね。反動が怖いです。

S&P500 突出したPER

今週はS&P500のPER(株価収益率)を見ていきます。

PERとは企業の一株当たりの利益(EPS)に対して株価が何倍まで買われているかを表す指標です。

上のチャートはS&P500の過去150年のPERを表したチャートです。

S&P500の現在のPERは36.83です。この水準まで上昇したことは過去150年間で2回しかなく、1回目はITバブル崩壊時、2回目はリーマンショック時です。過去2回にPERが極端に上昇している理由は、リセッションにより企業収益が極端に悪化したためです。(「PER = 株価 ÷ EPS」のためEPSが低下するとPERは上昇する。)

一方で現在のPER上昇は、コロナによる企業業績悪化の要因もあるものの過去2回と比較するとその影響は限定的であり、主要因は株価自体が上昇していることです。金融緩和・財政出動によって上昇している現在の株価は、過去に例が無いほどのPER上昇を演出している訳です。

個人的には現在の状況はITバブル崩壊前夜の状況に似ているような気がしていて少し怖いように感じています。当時と現在では金融市場の背景が変わっているという前提があるものの「最終的に株価は企業業績に収斂される」という事実はいつの時代においても変わらないと思うため、今の状況がいつまでも続くという楽観的な考えは持たないでおこうと思っています。

出口政策のタイミングが鍵

現在の各国政府・中央銀行の政策によると少なくも2022年までは現在の金融緩和は続くと見られており、市場がそれを織り込む形でリスク資産へお金が集まっています。

更にその一歩先をみると、政策の出口が見え始めた時が一旦この株価の頂点となる可能性があるのではないでしょうか。もちろん出口政策が発動されるまでに企業業績が株価と釣り合う水準まで上昇してくれていれば株価下落は起きない訳ですが、果たしてどうでしょうか。

私は臆病者なのでいつも過度にリスクを考えすぎる嫌いがあります。まだ現時点では誰も出口政策を語ってはいないですし、株価の上昇がまだまだ続いていく可能性もあります。しかし金融緩和ラリーが続いている今こそ、その一歩先を見て冷静になる時間もあって良いように思います。

過去に学ぶ

上のチャートはS&P500の30年チャートです。

ITバブル崩壊時、株価はITバブル時の高値を更新するまでに7年。リーマンショック時、株価はショック前の高値を更新するまでに5年掛かっています。

長期で見た時に米国株が右肩上がりで上昇していくシナリオを否定するつもりは全くありませんが、数年の短いスパンで見たときにはこのような調整期があったことは知っておいて損は無いと思います。

もちろん何事も無く上昇し続けてくれれば、米国株インデックス投資家としてそれが一番ありがたい訳ですが…。

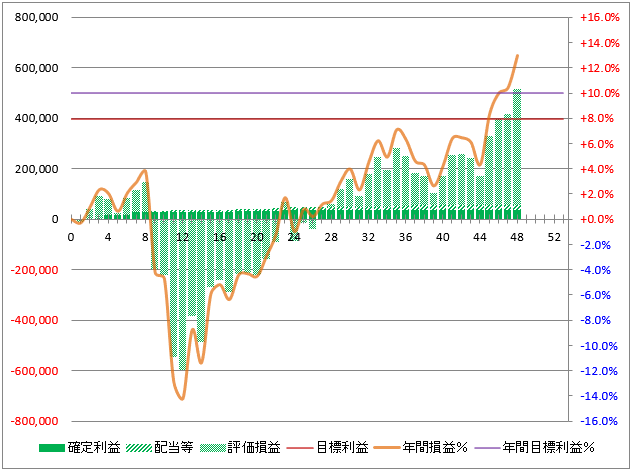

2020年 年間運用状況

2020年 目標値

元本投入目標 3,600,000円

利益目標 +397,200円

現在の投資状況

2020年の損益状況(公開範囲のみ)

確定損益 35,204円

配当など 22,255円

評価損益 458,739円

----------

合計 516,198円