2020年3月第1週終了時点の相場テクニカル分析です。

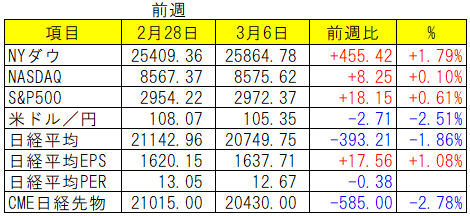

前週比

今週もコロナウイルスのニュースが世界を駆け巡り、金融市場へも大きな影響がありました。

米国株式市場は急騰・急落が日替わりで発生し、投資家の先行き不安を示すVIX指数は一時50ポイントを上回るなど、引き続き大変高いボラティリティとなっています。NYダウの1週間の上下値幅は1,875ドル。まさにジェットコースターのような相場になっています。

そのような状況の中で、今週最も注目すべきニュースは3月3日に発表されたFRBによる0.5%の緊急利下げです。FRBが定例会合以外で利下げを決めたのは2008年のリーマンショック以来11年5ヶ月ぶりのこと。

FRBの定例会合は17・18日に実施される予定ですが、それを待たず臨時会合により0.5%という思い切った利下げに踏み切りました。FRBはそれだけ経済悪化への危機感を感じているということです。

これにより厳しくなったのは日本です。米国利下げにより日米実質金利差から円高が急速に進行しています。ドル円は今後100円割れを目指すとの話も聞こえ始めていますが、今の日本政府・日銀に打つ手があるのかというと・・・。

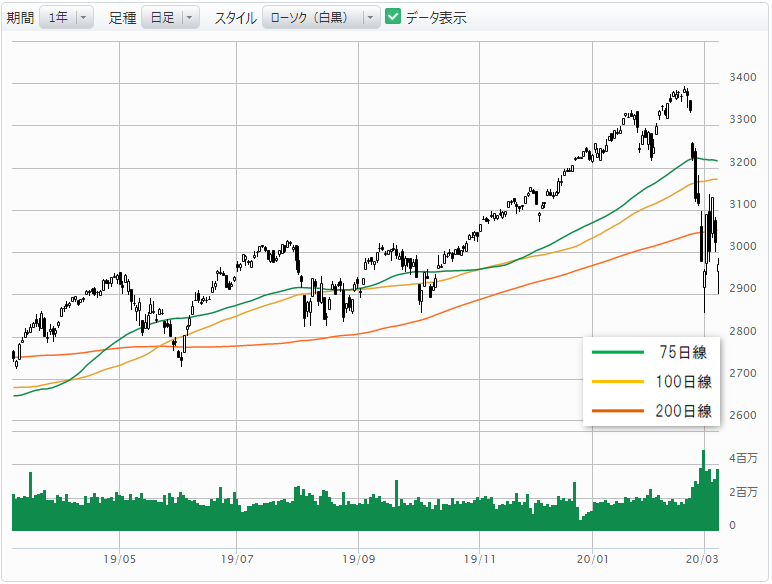

S&P500

S&P500は2,972.37ポイントで週末を迎えています。先週の安値こそ割り込みませんでしたが200日移動平均線を下回って推移しています。

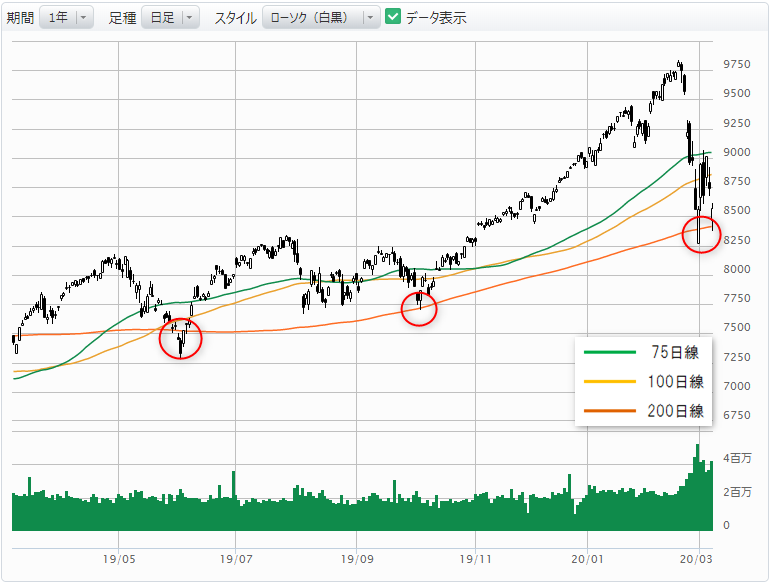

今週はNASDAQのチャートも見てみます。

NASDAQは年初から10%近い急激な上昇をした後今回の急落を迎えており、現在の価格は年初から-4.42%と、年初からの下落率だけを見れば程よい調整水準にも見えます。また過去1年を見てみると概ね200日移動平均線近辺がサポートになっており、現在の価格も200日線にサポートされているようなチャート形状になっています。

ここで下げ止まるかどうかは分かりませんが、NASDAQの200日線が米国株のテクニカル的なサポートの最後の砦で、ここを割り込むと弱気相場入りが確定するのではないかと見ています。(個人的見解です。)

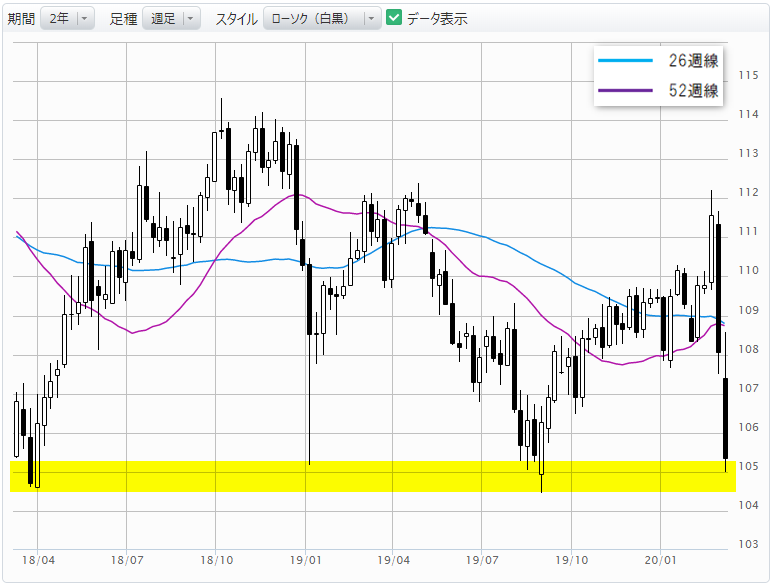

米ドル/円

ドル円は急速な円高が進行中。昨年の最安値近辺まで下げてきました。

2年週足チャートを見てみます。

104円中盤は約2年間サポートになってきたゾーンです。過去2年間は様々な要因で円高になっても切り返してきた価格帯ですが、今回は「米国の緊急利下げ(しかも0.5%)」という大きな要因が発生しており、切り返すだけのパワーが足りないように感じています。

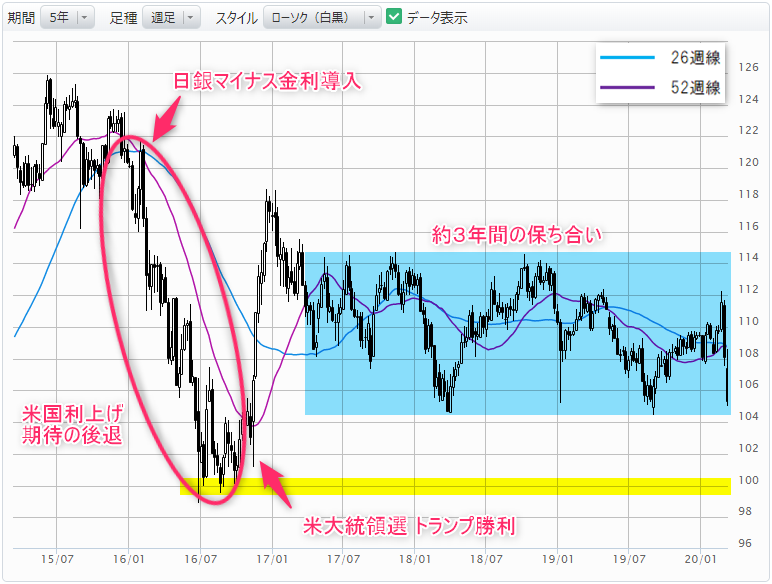

以下は5年週足チャートです。

4年前を振り返ってみると、2016年1月に日本では黒田バズーカ第3弾の「マイナス金利」が導入されたものの「FRBによる利上げ見送り」と「原油安」により円高が進行しました。

この時は日本の実質金利以上に米国の実質金利が低下したため、「マイナス金利を導入したのにも関わらず円高」という状況が発生したのでした。

その後はトランプ大統領の誕生により米国経済の拡大期待から円安に傾いたのち、直近3年間は概ね104円~114円の上下10円の狭いレンジでの保ち合い相場でした。

「FRBによる利下げ」「原油安」という現在の状況は2016年前半と同じような状況であり、日米実質金利差が減少している状況もまた同じです。

これらの状況から「ドル円は100円を目指していくのではないか」という予想は現実味のある話だと見ています。

消費税増税による消費低迷、コロナウイルスによる経済の停滞、そして円高。打つ手の少ない日本にとっては大変厳しい状況です。

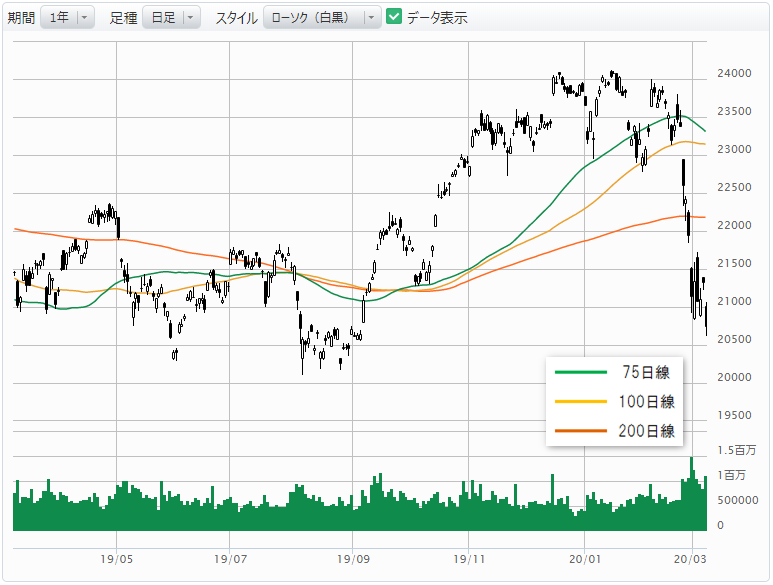

日経平均

チャート

日経平均株価は20,749.75円で週末を迎えています。

日経平均PBR1倍水準は20,959.34円。株価の下落を受けて「PBR1倍水準は底」という話を良く耳にするようになりましたが、本当なのでしょうか。

もしリセッション(景気後退入り)してしまえば企業の純資産は目減りする可能性がある訳で、景気後退入りが心配されている今の状況下においてもサポートになると言い切れるのでしょうか・・・。

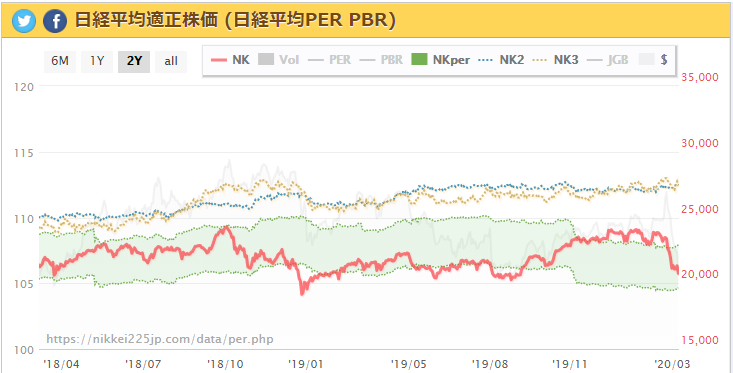

PER(株価収益率)

日経平均PERは12.67倍です。

今週の主な予定

- 3月9日

日本/GDP改定値(10-12月期) - 3月10日

EU/GDP確定値(10-12月期) - 3月11日

米国/消費者物価指数(2月) - 3月12日

EU/ECB理事会