2019年6月第3週の相場テクニカル分析です。

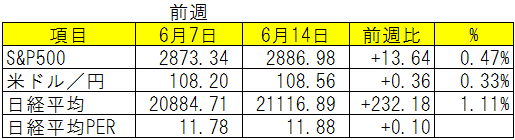

前週比

6月第3週は小反発となりました。特に目立ったニュースが無く、1週間を通じてほぼ横ばいの展開でした。

S&P500

6月第3週のS&P500はヨコヨコの展開となりました。

米中貿易摩擦の影響で企業業績の先行きは不透明ですが、現状発表されている業績見通しからは大きく売り込まれるほどでは無く、一方で史上最高値を更新するような材料も無いという状況で、現在の水準に落ち着いているのだと見ています。

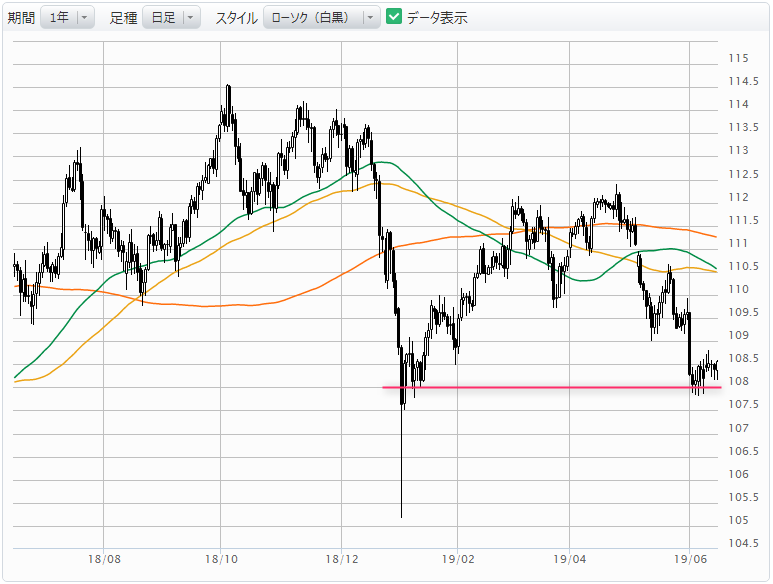

米ドル/円

米ドル/円は心理的節目の108円がサポートになっていると見てよさそうです。

6/14に発表された6/11時点のシカゴIMM非商業(投機)ポジションは、円のショート(売り)ポジションが776枚増加し、45,165枚となっています。私は円ショートポジションの解消が進んでいるのではないかと見ていたので、少し意外でした。

まだ108円割れの可能性は排除できないと思います。

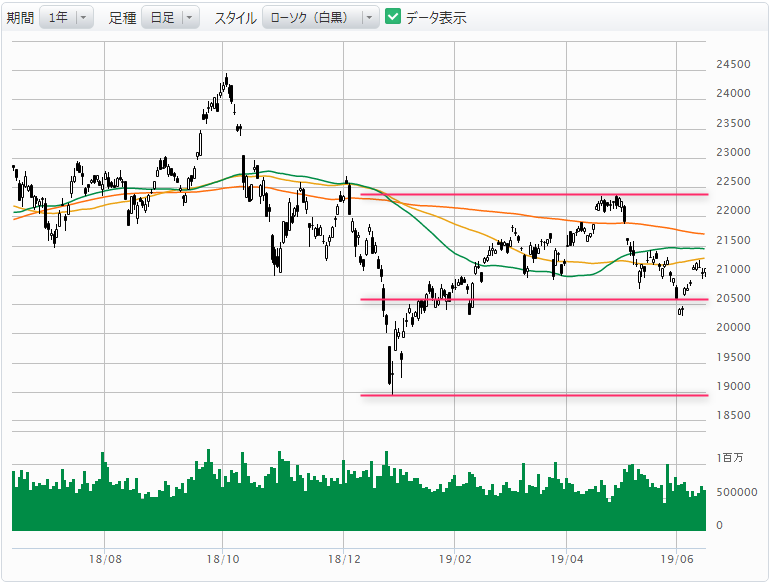

日経平均

チャート

日経平均株価は小反発からヨコヨコの展開です。

株価は各種移動平均線の下で推移しています。75日移動平均線(緑色)が横向き→下向きになってきています。上値は重そうです・・・。

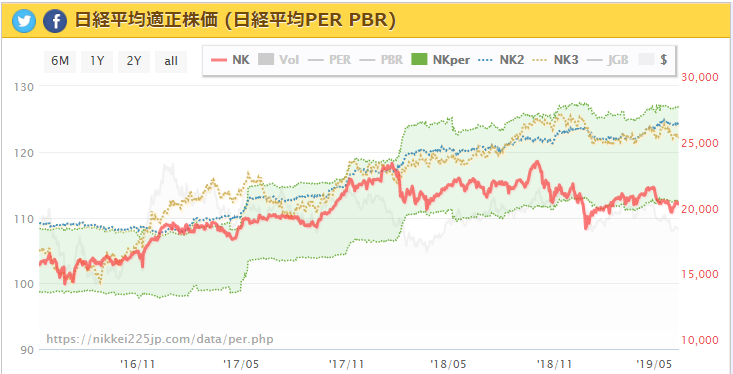

PER(株価収益率)

日経平均PERは 11.88です。12倍の壁が厚く立ちはだかっています。

なお6/14時点のPER12倍水準は、21,330.24円です。

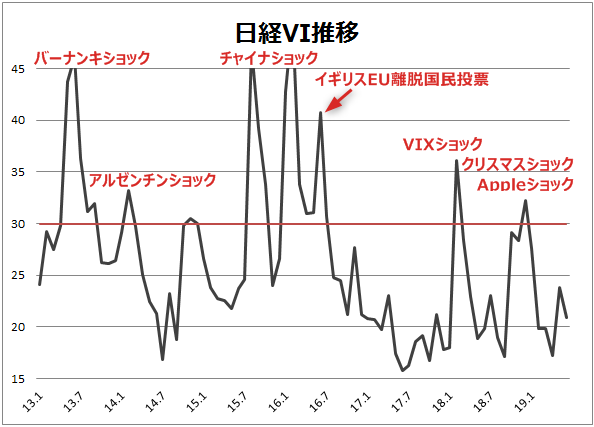

日経VI

今週は2013年以降の日経VI(ボラティリティ・インデックス)の動きを見てみます。上図は日経VIの「月別高値」をチャートにしたものです。2012年12月を起点としたアベノミクス相場以降を対象期間にしました。

ボラティリティ・インデックスは別名「恐怖指数」と呼ばれ、相場の変動幅を予測する指数です。相場下落時に数値が上昇するため、日経平均株価とは逆相関の関係になります。(日経平均株価が下落すると日経VIが上昇する。)

相場が急落・暴落水準となっているのは概ね日経VIが30を上回った時です。上図では日経VIが30を上回り、日経平均株価が大幅下落したポイントについて主な理由を記載してみました。

昨年末から年初にかけての「クリスマスショック・Appleショック」は記憶に新しいと思いますが、こうやって振り返ってみると年に1~2回は「○ ○ ショック」が発生していることが分かります。

結構頻繁に「○○ショック」は起きているということです。意識しておいて損は無いと思います。

今週の主な予定

- 6月19日(水) 米国 FOMC

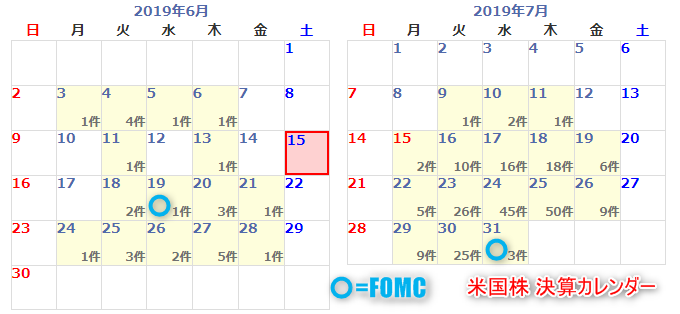

今後の決算発表件数とFOMC日程

日本

米国

上表の通り6月の決算発表件数は日本・米国共に少ないです。市場の注目は企業決算以外の部分に集まることになると思います。

現在市場参加者の最大の関心事は「米国の利下げがあるかないか」だと思います。6/19(日本時間 6/20 3:00頃)と、7/31(日本時間 8/1 3:00頃)のFOMC政策金利発表は大きな山場だと思います。

「市場は利下げを想定している」とのことですが、利下げ有無がどちらに転んでも相場が大きく動きそうな気配です。

また次点は、6月28日-29日に大阪で開かれるG20で「米中貿易協議に進展があるか」でしょう。ここのところ米中協議に進展が見られないため、何らかの成果が発表されれば、市場にはプラスになるのではないかと見ています。

※投資判断は自己責任にてお願いします。