2019年8月第3週の相場テクニカル分析です。

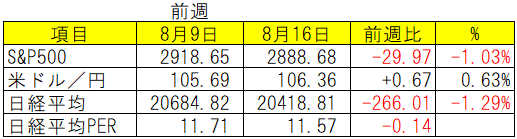

前週比

8月14日の朝、米国市場において一時米国10年債が2年債利回りを下回る水準となりました。

長短金利差の逆転は景気後退のシグナルということで、同日の相場は大荒れとなり、ダウ・S&P500・ナスダックのいずれも前日比で約3%の大幅下落となりました。

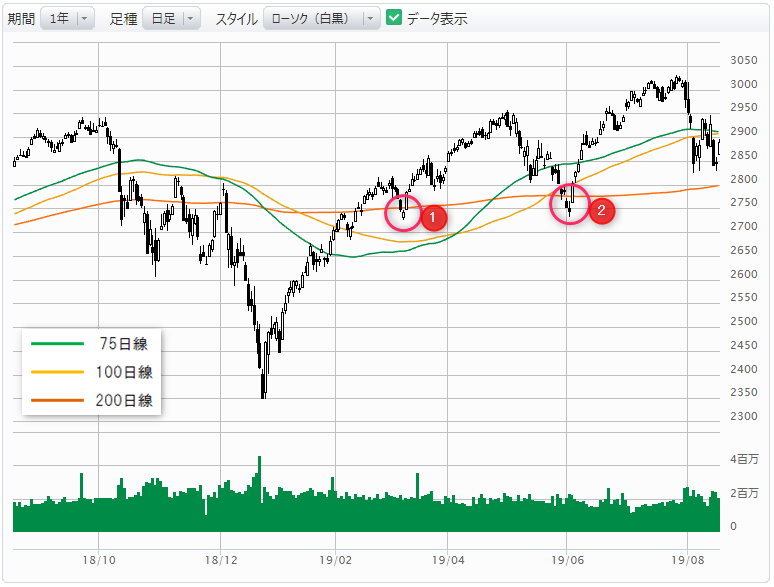

S&P500

S&P500は75日・100日移動平均線の下推移、200日線の上推移となっています。

75日線が下向きになってきており、このまま明確に75日線・100日線の下推移が続きますと、テクニカル的に少し嫌な感じがします。

200日線は今年3月と6月に2回サポートとして機能していますが、果たして3度目もサポートとして機能するのか。ちょっと雲行きが怪しいように思います。

米ドル/円

ドル円は一応105円ラインがサポートになっていますが、FRBによる9月利下げが確実視される中で105円台を割り込んでも不思議はありません。政策変更があればテクニカルなどほぼ無力。

私はFRBは7月の「-0.25%利下げ」1回だけでお茶を濁すのではないかと読んでいましたが、トランプさんはそれを許さない構え。FRBの独立性を完全に無視した「利下げ要求発言」を繰り返しています。

トランプさんは「企業業績悪化の原因は中国ではなくFRBだ」というようなツイートをしていましたが、「企業業績悪化の最大要因はあなた自身が引き起こした米中貿易戦争でしょうが…」と思うのは私だけでしょうか。

とにかくトランプさんは来年の大統領選に勝つためには手段を選ばないようです。

米国のこのような政策変更に対して、日本は打つ手がほとんど無いのが現実。

日銀は「長期金利をプラスマイナス0.2%程度の変動まで容認する」という方針を見せていましたが、13日の長期金利はプラスマイナス0.2%の範囲を超過した-0.240%。結局長期金利は1週間を通じて-0.2%未満の水準で推移していましたが、日銀が動いている様子はありません。

日銀が債券の「売りオペ」を行えば、金利低下を食い止めることができるかも知れませんが、反面「円高圧力」が高まることになるため、いまは動けないのが正直なところなのではないかと見ています。

しばらく日本にとっては苦しい状況が続きそうな気がします。

日経平均

チャート

日経平均株価は一応20,000円が意識されています。

日本市場は第1四半期の決算発表が一巡して、材料は特に無さそうですね。しばらく為替に左右される展開を予想します。

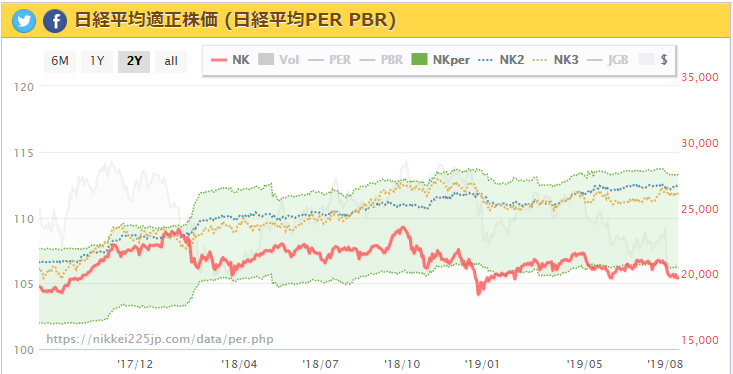

PER(株価収益率)

日経PERは11.57倍。かなり低い水準なのになかなか買い手がいない状況が続いています。日本市場は米国次第。金魚の糞。

今週の主な予定

- 8月21日 米国/FOMC議事要旨発表

- 8月23日 米国/パウエルFRB議長ジャクソンホール講演