ふくりねこは昨年(2018年)からSBI証券のiDeCoオリジナルプランに加入(他社から移管)しています。

今日は私がSBI証券のiDeCoオリジナルプランで毎月買付している「iFree NYダウ」と「ニッセイ外国株式」について、パフォーマンスを比較したいと思います。

比較ルール

毎月の拠出金額

私は会社員のため、iDeCoへの拠出金額上限は毎月23,000円です。

現在上限の月23,000円を毎月拠出しています。年間276,000円の拠出になります。

掛金の配分

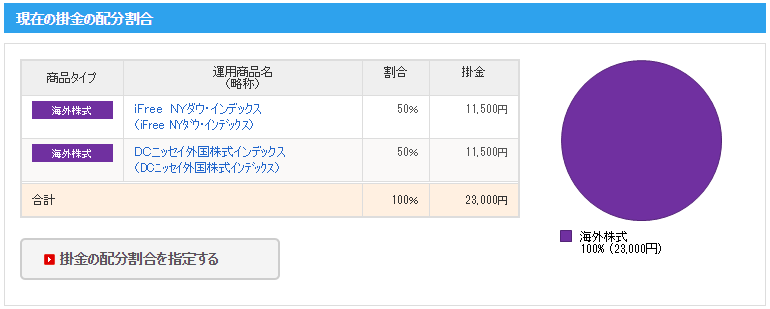

毎月の掛金の配分割合は下図の通りです。

iFree NYダウインデックスとニッセイ外国株式インデックスへ11,500円ずつ配分しています。

その他比較条件

実際には拠出した23,000円から口座管理手数料167円(国民年金基金連合会103円・事務委託先金融機関64円)が引かれた後に各商品の買付になりますが、今回の比較では計算を単純化するため口座管理手数料の167円は考慮しません。また、各商品の買付日(約定日)はSBI証券の指定日とします。

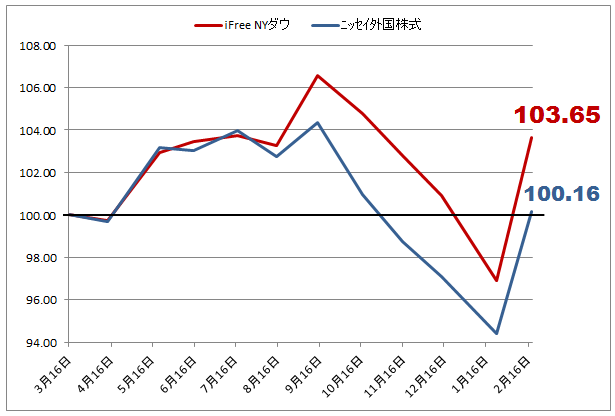

比較期間は2018年3月~2019年2月の1年間です。

比較結果

拠出開始月(2018年3月)を100としてパフォーマンスを比較しました。

結果は「iFree NYダウの勝ち」となりました。

「米国株」の代表的な投資信託である「iFree NYダウ」と「世界株」の代表的な投資信託である「ニッセイ外国株式」です。

※投資信託の詳細は以前の記事「外国株式インデックス投信対決」を参照してください。

この比較期間中においては、米国株一本に絞った投資の方がパフォーマンスが高かったことになります。

今後はどのように推移していくでしょうか。

最新の口座残高

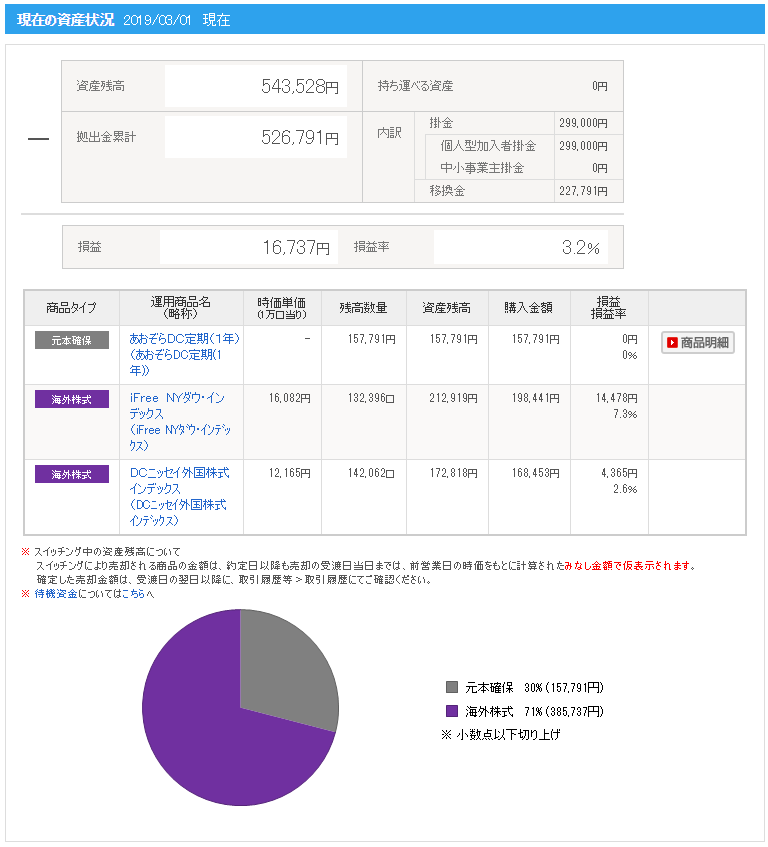

こちらが実際の口座残高です。

ふくりねこのiDoCo口座はフルインベストはしておらず、現金も保有しています。相場の下落時に追加の買付をするための余力です。

昨年末に相場が下落した際にiFree NYダウを手動で30,000円分買付(現金からのスイッチング)しているため、NYダウの保有金額が少し多くなっており、上図のような状況になっています。

ここまでのパフォーマンスを勘案すると、「リスク分散」のメリットは少し低下してしまいますが、NYダウ一本に絞った方が良いのでしょうか。もう少し見守っていこうと思います。